老後資金準備 61歳の私が投資を始めた理由

タクシーの仕事を始めて思ったのがお金の心配です。

コロナ以前から働き方改革の影響もあり、会社員の残業が減り、終電の乗り過ごしというタクシーにとって大きな収入源が減り始めていました。

2割ぐらいはお客の数が減ったと思います。

そこへきてコロナですから、

ダブルパンチです。

去年の5月頃は1日働いて売り上げ1万円もいかない日が続いて、このままじゃ生活無理ってところまで来てました。

社会福祉協議会の無利息融資を受けて、年金の早期受給手続きもしました

10万円の定額給付などもあって、一番苦しい時期はなんとか乗り越えましたが

こんなのが続いたらマジやばいと思いました。

手続きした結果、月10万円ほどですけど、10月から年金が入るようになりました。

38年間払い続けた厚生年金ですが、僕らの年代じゃこの程度ですよ。

お客が減ったとはいえ、時給+歩合制になって、休まないで働けば20万くらいは貰えます。

年金、保険、税金引かれて手取り15万くらいです。

これだけだとカツカツです。

1人暮らしでも生活ギリギリのラインですね。

そこに毎月年金10万円入るので助かりましたよ。

60歳以上であれば、年金の繰り上げ受給はできるので自分がいくらもらえるかだけでも調べた方がいいです

65歳まで待ってももらえる金額はたいして増えないです。

僕の場合で月8千円くらいの差でした。

事故や病気で死んじゃうかもしれないし、もらえるのものは早めにもらっちゃいましょう。

かなり生活にゆとりが出ますよ。

年金の繰り上げ受給ですが、一度繰り上げすると、元に戻せないので気をつけましょう。

ただ、このゆとりも仕事がなくなったら一気に崩壊しちゃうわけです。

今は元気だからいいけど、やっぱりなんか用意しとかなきゃと思ったわけです。

老後資金いくら必要か

老後資金は1人暮らしの場合いくら必要か

老後2000万円問題とかテレビで見ますが実際どうなんでしょうか?

高齢者の中でも単身者比率は急激に増えています。

2020年現在で高齢者男性のうち独身が占める割合は14.5%だそうです。

早めの貯金が不可欠!おひとりさま老後資金とは?いくら必要なの?のページです。「株」や投資信託を始めたい初心者の方に最適な…

総務省の家計調査によると、単身世帯における1カ月の生活費は、平均約16.5万円、年間では198万円かかるというデータがあります。

この中には医療費なども含まれます。

ただ、これは全国平均ですから、個人によっても変わってくるはずです。

家賃の安い田舎なら出費も少なくて済みますし、まあそれでも15万は欲しいところです。

無職になったら、僕の場合5万円不足するわけです。

そこで働けなくなった時の備えとして僕が始めたのが、投資とブログでした。

ブログは1年ほど前からやってたんですが、最近になってようやく収入になり始めてます。

投資ですが、素人がいきなりFXや仮想通貨なんかやってもお金なくすだけです。

これは実話ですが

知人の一人がサブプライムローン破綻の時にFXの逆張りで10万円を一夜で1億円にしたんです。

すごいでしょ?

この時に財産を大きく無くした人が続出し、その後、FXのレバレッジ比率は規制されるようになりました。

当時はレバレッジ数百倍とか普通にありましたからね。

ところがこれには後日談がありまして

この1億円を運用して増やそうとしたんですね。

1億円をいくつかの投資ファンドに分けて買ったところ・・・

すべて破綻したそうです。

天国から地獄です。

さらに翌年、1億円に対する税金がきまして・・・あぁぁぁぁ!

この人まだ生きて頑張ってるので、今は笑い話ですが・・・

彼曰く、「投資は怖いよ~!やっちゃだめだよ~」ってお前が言うなって話です。

株の現物(個別銘柄)だってリスクはあります。

投資は生活費などの必要なお金でやってはいけません。

あくまでも余剰の資金でやるものです。

これ、口座開設の時に必ず出てくる言葉です。

元本割れする可能性を理解し、同意しないと口座作れません。

大やけどを負いたくはないので、別の方法を探すことにしました。

お金稼ぐ前にやること、まずは生活費の無駄を無くすことです

僕の場合、年金受給で余剰資金ができたのでその分を投資に回せましたが

そうでない人もいるでしょうから

投資の元資を作る方法について書きます。

コロナで収入が激減した時、生活費の収支をざっくりと計算してみました。

家賃と電気、ガス、水道代は削りようがない。

意外とかかっているのが食費です。

外食やめて、自炊にしたら月1万円の節約に

料理は好きなので、問題なかったです。

弁当も自分で作って仕事に持っていくようにしました。

料理苦手な人は宅食っていうのもアリです。

一食500円程度で栄養バランスもいいし、これからは僕も利用しようと思ってます。

これで約1万円の節約です。あとは、AUのスマホ使ってたんですが、Yモバイルに乗り換えました。

スマホ代月8千円が乗り換えでいきなり2980円に!最初の半年間は1980円ですよ!

タクシーは業務中のスマホ持ち込みが禁止ですからね

ウチでは朝会社のロッカーにに預けなきゃいけないんです。

だから仕事にスマホもっていかなくなりました。

昔は携帯なんかなかったし、なくても問題ありません。

自宅のアパートはJcomの無料Wifiがあるのでネットは使い放題です。

電話はLINE電話で事足りるので、通話料もかからないし

でも電話もってないと、外部からの連絡が受け取れなかったり、何かと不便なので必要ではあります。

それだけのために月8千円て、どう考えても無駄でしょ?

お金を捻出する方法は使うのを減らすか、収入を増やすかの2つです。

60代で始めるお金の増やし方 投資信託でリスク分散して着実に増やす

老後の資金を運用するのなら、インデックスファンドが良いと思います。

いろんな投資情報を調べましたが、これが安心安全で一番固いやり方です。

日経平均やNYダウなどの株価指標と連動して値動きするファンドの事です。

僕が投資しているのは国内外の上場株式の組み合わせファンドと、アメリカの上場株式上位500銘柄の組み合わせファンドです。

これを積み立てNISAで運用しています。

積み立てNISAは年間40万円まで運用益に対して所得税がかかりません。

月に33000円までは、税金を気にせずに投資できるわけです。

年金の繰り上げ受給で出来たゆとり分を会社の財形貯蓄と積み立て投資に回す

入社した時から月3000円づつ天引きしていた財形貯蓄を月2万円に引き上げました。

現在、財形の積立額が30万円くらいあるので、毎月2万円積み立てれば65歳までに100万円ほどにはなります。

そして、3万円を三菱UFJ銀行の積み立てNISAで投資信託運用するようになりました。

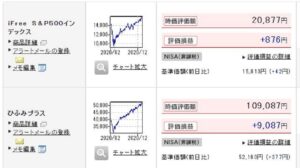

投資しているファンドは「ひふみプラス」と「S&P500インデックス」です。

月3万でまだ4か月足らずですが、今株価が上がってるせいもあり、元資12万で、すでに1万円近い利益がでています。

バブルなのでいずれ下がるでしょうが、それを見込んでも年間7%くらいの成長は見込めます。

安い時は沢山買えるわけで、これが長期間の積み立てで利益率が平準化されていき、長期的には伸びていくのです。

だから、株価の変動に一喜一憂することもなく、貯金の感覚で運用していけるのです。

長期分散投資の教科書にのってるようなお話でしたwww

でも実際そうなんですよ~!

インデックスファンドとは、特定の指標(インデックス)と同じ値動きするよう運用される投資信託のこと。「インデックス型投資信…

まだ少しゆとりがあるので積み立てNISA以外に2万円を投資額に追加する予定です。

投資に5万円、貯蓄に2万円、合計7万円を老後資金として積み立てていきます。

ブログからの収入が少しづつですが出始めたので

この収入もプラス要素になり、投資に回していきます。

金融庁のシミュレーションツールで月5万円6%の利回りで70歳になるまで、あと8年積み立てる場合のシミュレーションをしてみました。

6141427円貯まる計算です。

これに貯金が200万円で、70歳時点で合わせて800万円ほどにはなりそうです。

ブログなどの副収入があれば、もっと増やせるでしょう。

目標として、70歳時点で1000万円作るつもりです。

捕らぬ狸のなんとやらと言いますけど

ギャンブル的な投資に手を出すよりよっぽど堅実な運用です。

この1000万円は取り崩して使っていくのではなく、投資信託で運用します。

現金で持っていても金利はつかない時代ですから、金融商品にしてお金に働いてもらうのです。

年6%の成長率とすると、1000万円あれば年60万円入ってきます。

月に5万円です。

年金と合わせて15万円!

2000万円あればそれに越したことはないですけど、1000万円でも資産運用していれば生活に困ることはないと思います。

お金に働いてもらって老後に備える事って「マスト」じゃないでしょうか?

専門知識を身に着けるというより、自分の安全、安心のために、勉強しておくべきです。